ETF (Exchange-Traded Fund) — это биржевой инвестиционный фонд, акции которого торгуются на бирже так же, как и обычные акции. Простыми словами, ETF — это "корзина" ценных бумаг (акций, облигаций или других активов), которую вы можете купить одной транзакцией.

Почему ETF стали популярны среди инвесторов:

- Диверсификация — Покупая один ETF, вы сразу инвестируете в десятки или сотни различных компаний

- Низкие комиссии — Большинство ETF имеют гораздо более низкие комиссии за управление по сравнению с активно управляемыми фондами

- Ликвидность — ETF можно купить или продать в любое время в течение торговой сессии по рыночной цене

- Прозрачность — Состав большинства ETF публикуется ежедневно

- Доступность — Начать инвестировать в ETF можно с относительно небольшой суммы

Индекс S&P 500 — один из самых известных фондовых индексов в мире, включающий 500 крупнейших публичных компаний США. Он охватывает примерно 80% всей капитализации американского фондового рынка и считается барометром экономики США. ETF на базе индекса S&P 500 позволяют инвесторам получить доступ к диверсифицированному портфелю крупнейших американских компаний, таких как Apple, Microsoft, Amazon, Google, Facebook и других.

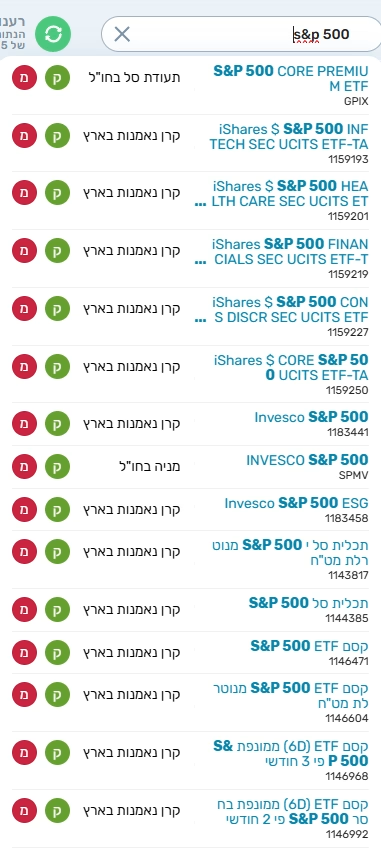

В этой статье мы рассмотрим различные типы ETF на базе индекса S&P 500, доступные на израильском рынке, их особенности, преимущества и недостатки, а также подходящие стратегии использования для разных типов инвесторов.

- S&P 500 CORE PREMIUM ETF (GPIX) - Базовый премиальный ETF, отслеживающий широкий индекс S&P 500.

- iShares S&P 500 INFO TECH SEC UCITS ETF (1152193) - ETF от iShares, фокусирующийся на технологическом секторе в индексе S&P 500.

- iShares S&P 500 HEALTH CARE SEC UCITS ETF (1152201) - ETF от iShares, ориентированный на компании здравоохранения в S&P 500.

- iShares S&P 500 FINANCIALS SEC UCITS ETF (1152219) - ETF от iShares, фокусирующийся на финансовом секторе S&P 500.

- iShares S&P 500 CONS DISCR SEC UCITS ETF (1152227) - ETF от iShares, специализирующийся на секторе потребительских товаров дискреционного спроса в S&P 500.

- iShares S CORE S&P 500 UCITS ETF (1152250) - Базовый ETF от iShares, отслеживающий весь индекс S&P 500.

- Invesco S&P 500 (1835441) - ETF от Invesco, отслеживающий индекс S&P 500.

- INVESCO S&P 500 (SPMV) - Еще один ETF от Invesco, ориентированный на S&P 500.

- Invesco S&P 500 ESG (1835458) - ETF от Invesco, отслеживающий версию S&P 500 с акцентом на экологические, социальные и управленческие факторы (ESG).

- תכלית סל S&P 500 מנוטרל מט"ח (1443817) - ETF Tachlit, отслеживающий S&P 500 с хеджированием валютных рисков.

- תכלית סל S&P 500 (1144385) - Обычный ETF Tachlit, отслеживающий индекс S&P 500.

- קסם ETF S&P 500 (1146471) - ETF от Kesem, отслеживающий S&P 500.

- קסם ETF S&P 500 מנוטרל מט"ח (1146604) - ETF от Kesem, отслеживающий S&P 500 с хеджированием валютных рисков.

- קסם ETF (4D) ממונפת פי 3 חודשי S&P 500 (1146968) - Трехкратно леверажированный ежемесячный ETF от Kesem на индекс S&P 500.

- קסם ETF (4D) ממונפת פי 2 חודשי סר S&P 500 (1146992) - Двухкратно леверажированный ежемесячный ETF от Kesem на медвежий (короткий) S&P 500.

Леверажированные ETF на базе S&P 500

Преимущества леверажированных ETF:

- Усиленная доходность — Возможность получить многократную доходность по сравнению с базовым индексом

- Эффективное использование капитала — Требуется меньше начальных инвестиций для получения того же абсолютного результата

- Доступность — Простой способ использовать леверидж без маржинальных счетов или сложных деривативов

- Ограниченный риск — В отличие от маржинальной торговли, вы не можете потерять больше, чем инвестировали

Недостатки леверажированных ETF:

- Эффект "пути сложения" — Кумулятивная доходность может значительно отличаться от ожидаемой за периоды больше одного дня/месяца

- Высокая волатильность — Многократное усиление рыночных колебаний

- Высокие комиссии — Обычно имеют значительно более высокие расходы на управление

- Риск серьезных убытков — При неблагоприятных движениях рынка убытки также усиливаются

- Не подходят для долгосрочного инвестирования — Из-за ежедневной/ежемесячной ребалансировки и эффекта "пути сложения"

Кому подходят леверажированные ETF

- Опытным трейдерам, которые хорошо понимают механизм работы и риски

- Для краткосрочных стратегий и тактического размещения капитала

- Трейдерам с сильным мнением о краткосрочном движении рынка

- Для хеджирования существующих портфельных позиций на короткие периоды

Обратные (короткие) ETF на базе S&P 500

Обратные ETF разработаны для того, чтобы обеспечить доходность, противоположную доходности базового индекса. В сочетании с левериджем они могут обеспечить многократную обратную доходность, что позволяет инвесторам зарабатывать на падении рынка.

Примеры на израильском рынке:

- קסם ETF (4D) ממונפת פי 2 חודשי סר S&P 500 (1146992) — Двукратно леверажированный ежемесячный ETF на медвежий (короткий) S&P 500

Как работают обратные ETF

Обратный двукратный ETF стремится обеспечить доходность, которая в два раза превышает обратное ежедневное или ежемесячное движение базового индекса. Например, если S&P 500 падает на 1% за день или месяц, обратный двукратный ETF должен вырасти примерно на 2%. И наоборот, если S&P 500 растет на 1%, такой ETF должен упасть примерно на 2%.

Термин "ממונפת פי 2 חודשי סר" (мемунефет пи 2 ходши сер) означает "с двукратным месячным левериджем на короткую позицию". Этот тип ETF также называют "обратным" или "медвежьим" ETF.

Пример работы двукратного обратного ETF:

Предположим, S&P 500 движется следующим образом в течение четырех дней:

- День 1: +1% (S&P 500), -2% (2x обратный ETF)

- День 2: -1% (S&P 500), +2% (2x обратный ETF)

- День 3: +1% (S&P 500), -2% (2x обратный ETF)

- День 4: -1% (S&P 500), +2% (2x обратный ETF)

Кумулятивный результат для S&P 500: (1.01 × 0.99 × 1.01 × 0.99) - 1 = 0%, т.е. без изменений.

Но для двукратного обратного ETF: (0.98 × 1.02 × 0.98 × 1.02) - 1 = -0.04%, т.е. небольшой убыток, несмотря на нулевое изменение в базовом индексе.

Как и с леверажированными ETF, этот эффект усиливается при большей волатильности и более длительных периодах.

Преимущества обратных ETF:

- Возможность заработать на падении рынка — Без необходимости открывать короткую позицию или использовать сложные деривативы

- Хеджирование — Могут использоваться для временного хеджирования длинных позиций без их продажи

- Отсутствие маржинальных требований — В отличие от коротких позиций, не требуют маржинального счета

- Ограниченный риск — Максимальный убыток ограничен суммой инвестиций (в отличие от теоретически неограниченного риска при обычной короткой продаже)

Недостатки обратных ETF:

- Эффект "пути сложения" — Значительные отклонения от ожидаемой доходности за периоды больше одного дня/месяца

- Долгосрочные рыночные тенденции — Исторически рынки растут в долгосрочной перспективе, что делает долгосрочные инвестиции в обратные ETF убыточными

- Высокие комиссии — Обычно имеют значительно более высокие расходы на управление

- Сложность в определении времени входа — Требуют точного тайминга рынка, что крайне сложно

Кому подходят обратные ETF

- Опытным трейдерам с сильным медвежьим взглядом на рынок в краткосрочной перспективе

- Инвесторам, желающим временно защитить свой портфель от рыночных спадов без продажи своих позиций

- Для тактических краткосрочных торговых стратегий

- Для диверсификации стратегий в высоковолатильной рыночной среде

ETF на базе S&P 500 ESG

ETF на базе S&P 500 ESG отслеживают версию индекса S&P 500, которая отфильтрована по критериям ESG (Environmental, Social, and Governance — экологические, социальные и управленческие факторы). Эти ETF созданы для инвесторов, которые хотят сочетать финансовую доходность с ответственным инвестированием.

Примеры на израильском рынке:

- Invesco S&P 500 ESG (1835458) — ETF от Invesco, отслеживающий версию S&P 500 с акцентом на экологические, социальные и управленческие факторы

Что такое ESG-инвестирование

ESG-инвестирование — это подход, при котором экологические, социальные и управленческие факторы учитываются при принятии инвестиционных решений, в дополнение к традиционному финансовому анализу:

- Экологические (Environmental) — Как компания влияет на окружающую среду: выбросы углерода, потребление энергии, загрязнение, отходы

- Социальные (Social) — Как компания управляет отношениями с сотрудниками, поставщиками, клиентами и сообществами: условия труда, разнообразие, права человека

- Управленческие (Governance) — Как компания управляется: структура совета директоров, прозрачность, этика бизнеса, соответствие нормативным требованиям

Как формируется индекс S&P 500 ESG

Индекс S&P 500 ESG создается путем исключения компаний из стандартного индекса S&P 500, которые не соответствуют определенным критериям ESG. Компании исключаются, если они:

- Участвуют в производстве табака или противопехотных мин

- Имеют низкий ESG-рейтинг по сравнению с другими компаниями в своем секторе

- Нарушают принципы Глобального договора ООН

- Связаны с определенными противоречивыми видами оружия

Оставшиеся компании взвешиваются примерно пропорционально их рыночной капитализации, но с некоторой корректировкой на основе их ESG-рейтингов. В результате индекс S&P 500 ESG включает примерно 75% компаний из стандартного S&P 500.

Преимущества ETF на базе S&P 500 ESG:

- Этическое инвестирование — Возможность инвестировать в соответствии с личными ценностями и убеждениями

- Потенциально лучшее управление рисками — Компании с высокими ESG-рейтингами могут лучше управлять определенными видами рисков

- Долгосрочная устойчивость — Фокус на практиках, которые способствуют долгосрочной устойчивости бизнеса

- Сходство с широким рынком — Сохраняет большую часть характеристик основного индекса S&P 500

Недостатки ETF на базе S&P 500 ESG:

- Субъективность критериев — ESG-рейтинги могут быть субъективными и различаться между рейтинговыми агентствами

- Отклонение от базового индекса — Может показывать разную доходность по сравнению с базовым индексом S&P 500

- Более высокие комиссии — Обычно имеют более высокие расходы на управление

- Меньшая диверсификация — Исключение определенных компаний или секторов может привести к меньшей диверсификации

Кому подходят ETF на базе S&P 500 ESG

- Инвесторам, которые хотят согласовать свои инвестиции со своими ценностями

- Инвесторам, которые верят, что компании с высокими ESG-рейтингами будут показывать лучшие результаты в долгосрочной перспективе

- Институциональным инвесторам с мандатами ESG

- Инвесторам, которые хотят уменьшить определенные риски, связанные с плохими ESG-практиками

Сравнительная таблица различных типов ETF на базе S&P 500

| Тип ETF | Примеры | Основная характеристика | Уровень риска | Подходит для | Не подходит для |

|---|---|---|---|---|---|

| Базовые ETF | S&P 500 CORE PREMIUM ETF (GPIX), iShares S CORE S&P 500 UCITS ETF, תכלית סל S&P 500 | Полное отражение индекса S&P 500 | Средний | Долгосрочных инвесторов, основы портфеля | Тех, кто ищет высокую доходность в короткие сроки |

| ETF с валютным хеджированием | תכלית סל S&P 500 מנוטרל מט"ח, קסם ETF S&P 500 מנוטרל מט"ח | Нейтрализация валютного риска | Средний | Инвесторов, чувствительных к валютным колебаниям | Тех, кто хочет воспользоваться возможным укреплением доллара |

| Секторальные ETF | iShares S&P 500 INFO TECH SEC UCITS ETF, iShares S&P 500 HEALTH CARE SEC UCITS ETF | Фокус на конкретном секторе | Средний-высокий | Тактических инвесторов, верящих в превосходство конкретного сектора | Консервативных инвесторов, ищущих максимальную диверсификацию |

| Леверажированные ETF | קסם ETF (4D) ממונפת פי 3 חודשי S&P 500 | Многократная доходность по сравнению с индексом | Очень высокий | Опытных трейдеров, краткосрочных спекулянтов | Долгосрочных инвесторов, консервативных инвесторов |

| Обратные ETF | קסם ETF (4D) ממונפת פי 2 חודשי סר S&P 500 | Доходность, противоположная индексу | Очень высокий | Хеджирования, краткосрочных медвежьих ставок | Долгосрочных инвесторов, основы портфеля |

| ETF на базе S&P 500 ESG | Invesco S&P 500 ESG | Фокус на компаниях с высокими ESG-рейтингами | Средний | Этически ориентированных инвесторов | Тех, кто максимизирует доходность без учета ESG-факторов |

Стратегии использования различных ETF на базе S&P 500

Долгосрочное инвестирование (Buy and Hold)

Самая простая и часто наиболее эффективная стратегия — долгосрочное инвестирование в базовые ETF на S&P 500 (например, S&P 500 CORE PREMIUM ETF или תכלית סל S&P 500). Исторически S&P 500 показывал среднегодовую доходность около 8-10% в долгосрочной перспективе, хотя и с периодическими значительными спадами.

Валютная стратегия

Для инвесторов, чья базовая валюта отличается от доллара США (например, израильских инвесторов с шекелем), имеет смысл стратегически переключаться между ETF с валютным хеджированием и без него в зависимости от прогнозов по валютным курсам:

- Использовать ETF с хеджированием (תכלית סל S&P 500 מנוטרל מט"ח или קסם ETF S&P 500 מנוטרל מט"ח), когда ожидается ослабление доллара по отношению к шекелю

- Использовать ETF без хеджирования, когда ожидается укрепление доллара по отношению к шекелю

Секторальная стратегия

Эта стратегия включает активное перемещение средств между различными секторальными ETF в зависимости от экономического цикла:

- В ранней фазе восстановления: Финансовый сектор (iShares S&P 500 FINANCIALS SEC UCITS ETF)

- В фазе роста: Технологии (iShares S&P 500 INFO TECH SEC UCITS ETF) и потребительские товары дискреционного спроса (iShares S&P 500 CONS DISCR SEC UCITS ETF)

- В фазе замедления: Здравоохранение (iShares S&P 500 HEALTH CARE SEC UCITS ETF)

Хеджирующая стратегия

В периоды ожидаемой высокой волатильности или рыночных спадов, инвесторы могут временно выделить небольшую часть капитала (например, 5-10%) на обратный ETF, такой как קסם ETF (4D) ממונפת פי 2 חודשי סר S&P 500, чтобы смягчить потенциальные убытки без необходимости продавать основные позиции.

Стратегия роста

Для инвесторов с высокой толерантностью к риску и коротким временным горизонтом, трехкратный леверажированный ETF, такой как קסם ETF (4D) ממונפת פי 3 חודשי S&P 500, может использоваться для агрессивных ставок на рост рынка. Однако это должно быть только тактическим краткосрочным решением, а не основой долгосрочной стратегии.

ESG-стратегия

Инвесторы, заботящиеся о экологических, социальных и управленческих аспектах, могут использовать ETF на базе S&P 500 ESG, такие как Invesco S&P 500 ESG, для долгосрочного инвестирования, сочетающего финансовую доходность с ответственным инвестированием.

Заключение

Разнообразие ETF на базе индекса S&P 500 дает инвесторам множество инструментов для реализации различных инвестиционных стратегий и достижения финансовых целей. От базовых индексных ETF до специализированных продуктов с валютным хеджированием, секторальной фокусировкой, левериджем или ESG-фильтрацией — каждый может найти подходящий инструмент в соответствии со своими потребностями.

При выборе ETF важно учитывать:

- Ваш инвестиционный горизонт

- Толерантность к риску

- Валютные предпочтения

- Ожидания относительно отдельных секторов экономики