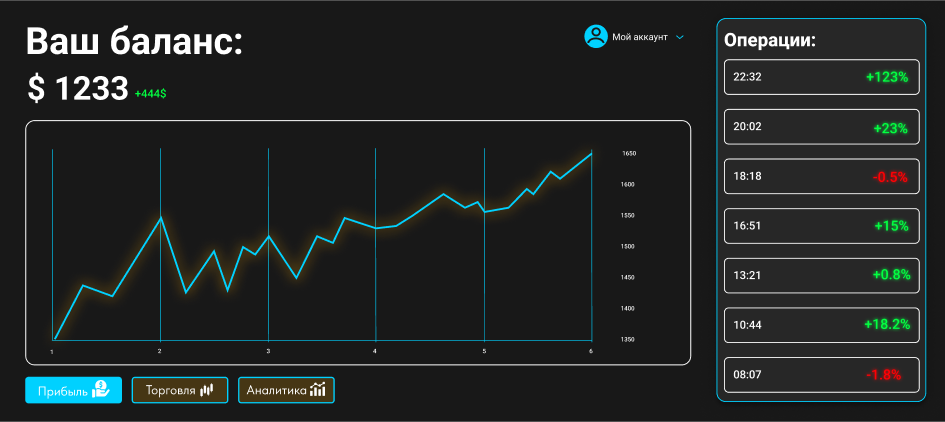

В день выпуска, как правило, хотя и не всегда, каждая облигация стоит около 100 агорот, что соответствует долгу в один шекель. На фондовом рынке цена время от времени меняется, поэтому важно помнить, что если вы решите не удерживать облигацию до окончательной даты погашения фонда, то, возможно, когда вы захотите продать облигацию, ее цена будет ниже цены, по которой вы ее купили. Годовая доходность инвестора, покупающего облигацию, также будет определяться на основе цены облигации на бирже. Ее процентная ставка при этом не меняется!

Это означает, что если на момент выпуска цена облигации составляла 100 агорот, а процентная ставка – 5%, то инвестор должен получать 5 агорот в год по каждой такой бумаге. Но если инвестор купит эту же облигацию на бирже по 90 агорот за единицу, его годовая доходность увеличится, так как за вложенные 90 агорот (а не за 100 агорот, как было на момент выпуска) он будет получать те же 5% в год.

Фактически, когда инвестор приобретает облигации, он приобретает "денежный поток", фиксированный и заранее известный в соответствии с условиями облигации.

Облигации в Израиле делятся на два основных типа: государственные облигации и корпоративные облигации.

Государственные облигации выпускаются, когда государство фактически запрашивает кредит у населения для финансирования своей текущей деятельности, крупных государственных проектов, таких как строительство метро, строительство больниц, финансирование крупных расходов на безопасность и т. д. Например, в период паники, вызванной коронавирусом, в 2020 году, Государство Израиль выпустило большое количество облигаций для финансирования грантовых выплат населению и владельцам бизнеса, которые выплачивались в качестве компенсации за закрытие предприятий, потерю доходов владельцами бизнеса и населением, потерявшим работу.

В каждом таком выпуске государство обязуется указать дату возврата основного долга и точные даты выплаты процентов.

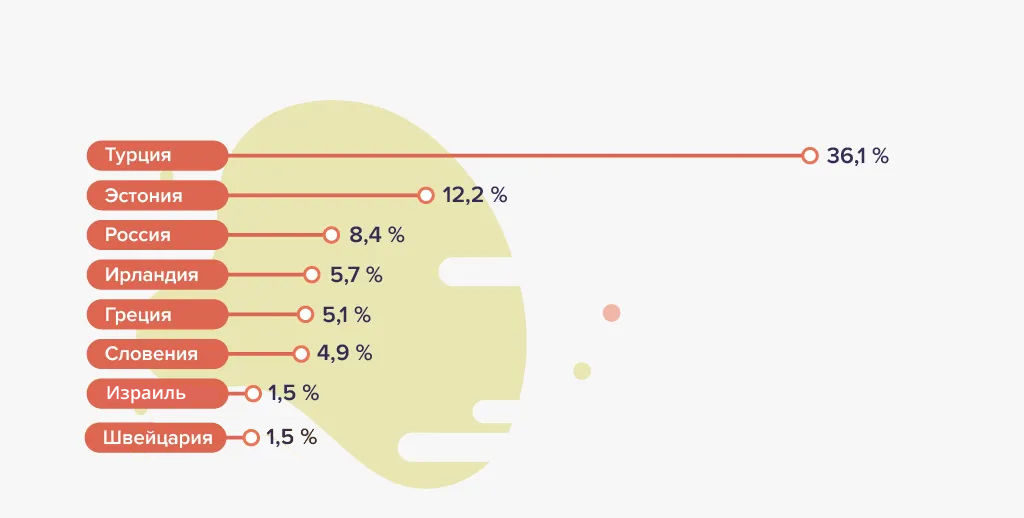

Инвестиции в государственные облигации считаются очень безопасными, особенно в странах с высоким кредитным рейтингом*, поскольку страна теоретически может в любой момент принять решение о выпуске новых денег через центральный банк и таким образом осуществлять выплаты по долгам.

В Израиле существует несколько видов государственных облигаций:

Mакам – מק"מ - מלווה קצר מועד – краткосрочный заем. Он номинирован в шекелях, не привязан к индексу потребительских цен**, не выплачивает проценты и возвращает основную сумму в течение периода до одного года. Основная сумма, которая будет возвращена, будет выше уплаченной цены.

Шахар – שחר – шекель, не привязанный к индексу потребительских цен, выплачивает фиксированные проценты раз в шесть месяцев и погашает основную сумму одним платежом в конце периода.

Галиль – גליל – шекель, сроком до 15 лет, привязанный к индексу потребительских цен (инфляции), выплачивает фиксированные проценты, привязанные к индексу, один раз в год и возвращает основную сумму долга одним платежом в конце периода.

Гилон – גלון – шекель, не привязанный к индексу потребительских цен, сроком до 10 лет, с плавающей процентной ставкой, выплачиваемой каждые три или шесть месяцев.

Корпоративные облигации – это облигации, выпущенные частной или публичной компанией, обычно крупной компанией или корпорацией. Важно отметить, что выдача кредита компании имеет больший риск, чем государству, поскольку компания может обанкротиться. Компания, выпустившая облигации для населения, конечно, может оказаться в сложной финансовой ситуации, когда она не сможет погасить свои долги. В таком случае инвесторы могут вообще не получить свои деньги обратно, или произойдет "стрижка" и меньшая сумма будет возвращена в соответствии с урегулированием задолженности, определенным судом в ходе длительной и утомительной процедуры. Кроме того, иногда компании задерживают платежи, когда они находятся в проблемном финансовом положении.

Таким образом, поскольку каждый, вероятно, предпочтет инвестировать в государственные облигации, процентные ставки, предлагаемые компаниями, часто выше, чем процентные ставки, предлагаемые государством. Это единственный способ, которым компании могут "соблазнить" инвесторов, чтобы дать им заем.

Компании имеют рейтинг облигаций так же, как и страны, рейтинг определяется профессиональными компаниями, специализирующимися в данной области. Они проверяют финансовую отчетность компаний, ситуацию на рынке, ситуацию в конкретном секторе, в котором работает компания. По этим параметрам определяется рейтинг облигаций компаний, благодаря которому, инвестор может узнать, насколько безопасно давать деньги в долг этой компании.

В корпоративных облигациях, как и в государственных, условия выплаты основного долга и процентов также определяются заранее.

____________________________

* Кредитный рейтинг – это показатель платежеспособности правительства или государства по долгам, а также вероятности дефолта и подверженности внутренним и внешним рискам. Международные рейтинговые агентства вычисляют его на основе многих факторов.

** Индекс потребительских цен (ИПЦ) измеряет отношение стоимости фиксированного набора товаров и услуг в текущем периоде к его стоимости в базисном периоде и отражает изменение во времени общего уровня цен на товары и услуги, приобретаемые населением.